Как в 1971 году Никсон превратил деньги в фантики

Сорок семь лет назад, 15 августа 1971 года, забилась в агонии Бреттон-Вудская глобальная валютная система. И все стало намного хуже.

То, что вы получаете в качестве зарплаты или другого дохода, – это не деньги. Доллары, евро, юани, рубли в действительности являются просто осязаемым олицетворением доверия. Деньги как инструмент возникли из необходимости иметь некий удобный общий знаменатель, позволяющий не только конвертировать все существующие товары и услуги друг в друга, но и накапливать стоимость на будущее.

Клад бумажных денег, скажем, времен Екатерины Великой, представляет интерес разве что для небольшого числа коллекционеров. Да и то, возможно, негативный, так как появление новых купюр автоматически снижает ценность имеющихся. А такой же по номиналу клад, но, например, в золотых монетах, а еще лучше в мерных слитках, обеспечит нашедшему богатство сегодня, несмотря на то, что накоплено оно было два с половиной века назад.

Непреодолимый соблазн эмиссии

Валентин Катасонов: Экономика смерти

Изначально в системе «бумажных денег» все было просто и логично. Каждая купюра официально обеспечена заранее объявленным неизменным количеством конкретного драгметалла. Берем имеющийся его запас, делим на норматив, получаем предельную сумму денег. В теории. На практике возникло множество проблем.

Главная из них – непрозрачность масштаба экономики в целом. Сколько банк выпустил бумажных денег, на самом деле знает только он сам, но делиться цифрой он обычно не торопится. Даже если банк центральный и государственный, а правительству срочно требуется профинансировать что-нибудь крупное и важное. Например, войну.

Весьма показательна история французского франка, начиная со второй половины XVIII века. К примеру, в декабре 1792 года поступления в казну составили 39 млн ливров, в то время как одни военные расходы составили 228 млн ливров. В 1791 году ежемесячно печатали около 66 млн ливров, начиная с конца 1792 года – около 444 млн ливров, а в 1795 году ежемесячный выпуск составил 940 млн. Всего через четыре года на руках населения оказалась бумажная сумма в размере около 37 млрд франков, что превышало официальные поступления в казну почти в 100 раз!

Точной стоимости денег не понимал уже никто. Это разгоняло инфляцию и делало невозможным любое, даже краткосрочное бизнес-планирование, тем самым останавливая не только перспективные инвестиционные, но и текущие бизнес-процессы. Кроме, конечно, самых необходимых, вроде производства продовольствия и выполнения заказов госказны, но и там инфляция съедала все. Как следствие – общее тотальное обнищание, вспышки голода и беспорядки.

Важно отметить, что с бумажными деньгами мошенничали не только французы. Точно на те же грабли наступали почти все страны мира. Все попытки перезапустить систему через выпуск «новых, на этот раз правильных и дисциплинированных денег» давали лишь кратковременный успех. Спустя некоторое время история повторялась. В особенности с конца XIX – начала ХХ века, по мере расширения масштабов внешней торговли как метрополий со своими колониями, так и между самими колониальными системами. Слишком велик оказался соблазн компенсировать отрицательное сальдо торгового баланса простым печатанием «денег из воздуха», просто опираясь на доверие к ним.

Фото: zefart / Shutterstock.com

Как забрать все деньги себе

Первыми вернуть привязку денег к инструменту стоимости предприняли британцы, официально приравняв стоимость одного «британского фунта стерлингов» (в ассигнациях) к 123,27 каратам золота в 1816 году. В течение следующих 10 лет денежная единица Великобритании превратилась в общепризнанную резервную валюту мира. Успех оказался настолько очевидным, что с 1837 года на эту систему перешли США, с 1875-го – Франция, а вообще «весь цивилизованный мир» о принципах золотого стандарта договорился на Парижской конференции 1867 года.

Основой «джентльменского соглашения» являлось наличие значительных золотых запасов у всех ведущих стран. Однако английская промышленная революция в сочетании с поражением Франции в период Наполеоновских войн быстро вывела Великобританию в промышленные лидеры, тем самым вызвав процесс перераспределения мирового запаса золота в ее пользу. Нет, физически слитки перемещались редко, хотя такое тоже случалось. Но чаще все сводилось к подписанию государствами долговых обязательств, обеспеченных имеющимся у них количеством золота.

Так, формально слитки ни у кого не забирая, Британия превратилась в фундаментальную основу мировой экономики и стала извлекать из этого ощутимую дополнительную выгоду. Дорогой фунт позволял успешно скупать интересные активы, тем самым подгребая под себя приносимую ими прибыль. Ее оказалось очень много, что стало, как сегодня принято говорить, мощным дополнительным драйвером экономического роста, что еще сильнее укрепляло веру в финансовый вес британского фунта.

Цюрихские гномы: Кто делает погоду на рынке золота

Но это же «дополнительное богатство» породило в Лондоне уверенность, что счастье будет длиться вечно, а все необходимое для жизни Британия в любой момент сможет купить за деньги. В результате уже к 1895 году сальдо внешнеторгового баланса ушло в стабильный минус, и золото стало утекать с Британских островов.

Финансовым победителем из этой истории вышли США, бенефициары обеих мировых войн. Благодаря перемещению золота на хранение, а также расчетам по поставкам (включая ленд-лиз), Америка уже к 1942 году сосредоточила у себя свыше 20 тыс. тонн золотого запаса из примерно 28 тыс. т. общего объема золота в западных странах и 37-42 тыс. т. всего количества желтого металла, вообще добытого на планете на тот момент.

Тут-то Соединенные Штаты и «предложили» миру новую всеобщую финансовую схему. В июле 1944 года в курортном городке Бреттон-Вудс, что в штате Нью-Гемпшир, состоялась международная конференция, на которой доллар официально приравнивался к 0,88571 грамма золота (35 долларов за тройскую унцию), а все остальные валюты собственного обеспечения золотом не имели и просто привязывались к доллару по жесткому, неизменяемому курсу. Находившиеся в глубокой долговой яме партнеры США были вынуждены принять эту схему – в отличие от Советского Союза.

Тем самым Вашингтон не только получил официальную возможность экономически наживаться на своих союзниках, но и обрел инструмент почти безграничного внешнеполитического влияния.

Фото: Ink Drop / Shutterstock.com

Крысы побежали с корабля

Однако, получив финансовую власть над всем миром, доллар не сумел обойти системные проблемы золотого стандарта. Главную валюту планеты американцы начали активно тратить на скупку всего, до чего могли дотянуться – товаров, влияния, новых союзников.

Госдеп США тихо объявил войну России и Китаю

Только по одному плану Маршалла США всего за три года вложили в Европу 13 млрд еще тех, полновесных долларов. Если их пересчитать на золото, то выйдет 11,5 тыс. т. золота, стоимость которого сегодня равняется 488 млрд «современных» долларов.

Использовать деньги для скупки активов ради получения права на долю в их прибыли – стандартная практика всей системы капитализма. Но вместе с профитом росли и проблемы. С восстановлением экономики Европы и СССР доля США в совокупном промышленном производстве постепенно снижалась, а дорогой доллар долго не позволял заметить, что торговый баланс Штатов начинает приближаться к нулевой отметке с явной тенденцией уйти за нее.

Негатив маскировался огромным спросом на американские товары, а, значит, и на сами доллары, которые ничто не мешало просто допечатывать по мере надобности. Богатая страна, безоговорочный лидер западного мира, пользующийся всеобщим доверием, она ведь не может обманывать, верно?

В результате к середине 1960-х сумма долларов, обращавшихся за рубежом, при пересчете в золото стоила уже больше, чем его официально имелось в США. А тут еще инвестиционные программы привели к восстановлению промпроизводства в Европе и Японии, что породило расширение их торговли между собой – там можно было обходиться и без доллара. Плюс к тому США увязли в оказавшейся чрезвычайно дорогой войне во Вьетнаме, на которую пришлось потратить 352 млрд «тех» долларов или 311 тыс. (!) тонн золота, которого в Америке, да и во всем мире на тот момент точно не существовало.

Экономически окрепшие союзники США обнаглели до такой степени, что стали замечать очевидное расхождение в цифрах. К тому же рост долларовой денежной массы по правилам Бреттон-Вудса вынуждал их допечатывать и собственные деньги, разгоняя инфляцию.

Как закономерный результат – крысы побежали с корабля. В 1971-м Западная Германия предъявила к обмену 5 млрд долларов и из соглашения вышла. Так у Берлина «появились» 4417 тонн своего золота, которое, тем не менее, США им тогда не отдали, оставив у себя «на хранении», и которые Германия выцарапывает с этого «хранения» до сих пор. Но последней соломинкой, переломившей хребет верблюду, оказалась Франция, накопившая для аналогичного обмена 500 млн долларов. А еще были Нидерланды, Бельгия и длинный список других стран.

Об экономике США. Наконец-то мы услышали, что "король — голый"

Из денег в фантики

Вариантов спасения просматривалось ровно два.

Можно было попытаться все оставить как есть, просто девальвировав доллар. Но расчеты показывали, что для возврата стоимостной адекватности урезать его требовалось минимум на 90%. Не то чтобы такое выглядело невозможным, однако подобный шаг автоматически обрушивал всю мировую финансовую систему – знаменитая Великая депрессия показалась бы периодом расцвета и благоденствия.

И можно было отказаться от золотого стандарта вообще.

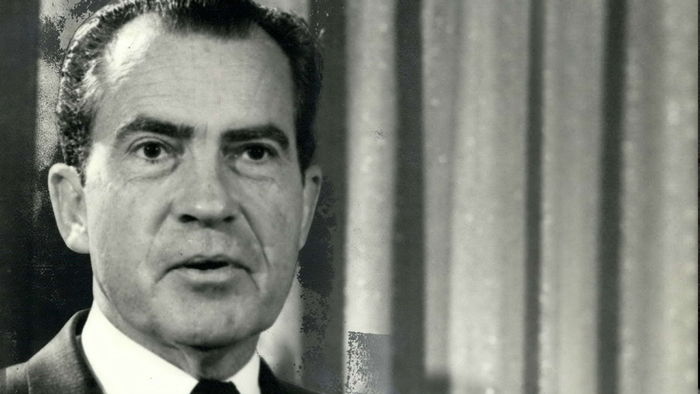

В воскресенье, 15 августа 1971 года, телетрансляция популярного американского шоу «Бонанза» была прервана ради выступления президента Ричарда Никсона. Никсон рассказал о том, что волновало каждого американца – о введении контроля над ценами, призванного обуздать инфляцию. Также он сообщил, что для защиты американской промышленности добавляет 10% пошлину на все ввозные товары (нечто подобное делает сейчас Дональд Трамп). А заодно Никсон упомянул, что США «временно» запрещают обмен долларов на золото.

Президент США Ричард Никсон. Фото: www.globallookpress.com

Если долбанет по-настоящему, финансовая система России пробьет дно

Больше никакие Германии и Франции не могли выкупить у США золото в обмен на зеленые бумажки. Что мог сделать мир? Мир утерся. Потом «временный» запрет был продлен, потом произошла одна, вторая девальвация доллара, и, наконец, в 1976 году Вашингтон официально от золотого стандарта отказался, заодно выйдя и из Бреттон-Вудского соглашения.

Так закончилась эра, в которой хотя бы базовая валюта ограничивалась размером золотого запаса, и начался тот мир, в котором мы живем сегодня. Он называется Ямайским, по месту проведения международной валютной конференции в 1976 году. Впрочем, официально считается, что окончательно она заработала с 1978-го, а значит, в этом году отмечает свой сорокалетний юбилей.

В ней деньги полностью утратили функцию сохранения и консервации стоимости, став просто инструментом для сиюминутных взаиморасчетов. Их стоимость теперь держится исключительно на доверии потребителей. Зато появилась возможность это доверие сравнивать между собой. К какой-либо реальной стоимости современные обменные котировки отношения не имеют. Совсем. Зато печатать денег можно много. Сколько угодно.

К настоящему моменту американские финансисты загнали до заоблачных высот как размер ВВП, так и сумму долга. Причем ее динамика наглядно показывает, что расти дальше экономике объективно некуда, но будучи принципиально заточенной исключительно на рост, капиталистическая система, как колесо, рухнет, если остановится. Программы «количественных смягчений» (еще известные как QE, а по сути, означающие просто допечатывание денег из воздуха) больше не помогают, лишь еще сильнее повышая риск схлопывания надутого пузыря.

Миллион процентов для Венесуэлы – грустный, но полезный урок для России

Сегодня уже никто не может точно сказать, что сколько в этом мире стоит в реальности. Каждый сложившийся экономический кластер – США, Китай, зона Евро, мы, прочие страны БРИКС и государства, вообще никуда не входящие, – норовит пытаться играть «стоимостью» своих денег почти по наитию, руководствуясь лишь сиюминутными представлениями. К чему приводят ошибки, можно посмотреть на примере Венесуэлы.

Впрочем, как говорят китайцы, любой кризис есть сочетание риска и возможностей. Может быть, если остановится эта «экономика бесконечного роста», тогда, пусть и не сразу, пусть и не безболезненно, однако появится возможность все же вернуть ее в адекватное русло? В то, где ценится результат труда, а не банковского процента, и в котором создаваемую в течение жизни ценность можно будет снова накапливать, приумножая реальное собственное богатство, а не проматывать все до копейки, до цента, до последнего грана (1/480 тройской унции) в безумном и безграничном потреблении? Кто знает...