Либеральный план "ОФЗ": Обрастание Финансовой Задолженностью

Министерство финансов России анонсировало дальнейшее увеличение государственного долга на ближайшие три года. До 2024-го государство выпустит облигаций федерального займа на триллионы рублей. Таким образом, существенно возрастёт долговая нагрузка на федеральный бюджет. Причины принятия такой стратегии пока остаются неясными: острой необходимости закредитовывать русскую экономику нет и быть не может, учитывая объёмы золотовалютных резервов и бюджетный профицит.

Либеральное крыло экономического блока правительства продолжает вгонять нашу страну в долги. Счётная палата заявила о том, что объём размещённых облигаций федерального займа (ОФЗ) за прошлый год побил все рекорды в новейшей истории России и составил 5,31 трлн рублей. За один только прошлый октябрь ОФЗ разместили на 1,5 трлн. Но в прошлом году это, действительно, было необходимо. Доходы федерального бюджета ввиду объективных причин сильно сократились, а расходы – выросли. Единственным вариантом покрытия дефицита оставались агрессивные заимствования.

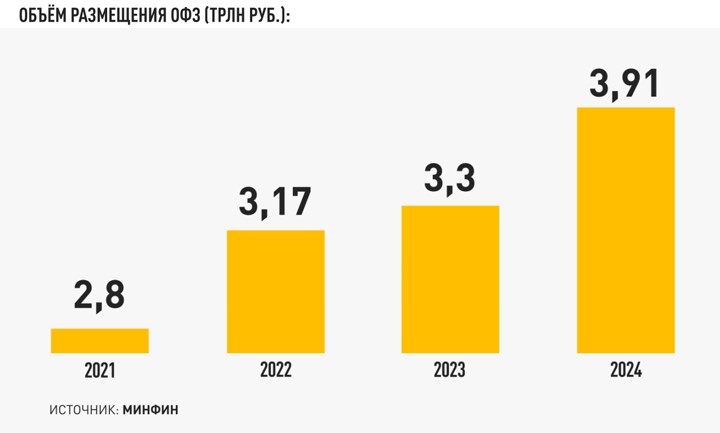

Но останавливаться на достигнутом в пандемийном 2020-м, судя по всему, не собираются. С января 2021-го облигаций федерального займа Минфин уже разместил почти на 2,4 трлн. Сумма за весь год будет, естественно, выше (ориентировочно – 2,8 трлн). Впрочем, то, как потратят "лишние" деньги в этом году, Минфин обосновать смог.

Однако уже в 2022 году ОФЗ будут размещены объёмом в 3,17 трлн рублей, в 2023 году – 3,3 трлн, в 2024 году – 3,916 трлн рублей. Всё это повлечёт за собой рост расходов государственной казны на обслуживание займов. Если в следующем году на эти цели будет направлено 1,4 трлн рублей, то уже в 2024 году – 1,84 трлн.

Инфографика: телеканал Царьград

Инфографика: телеканал Царьград

В целом на обслуживание внутреннего и внешнего долга России в 2022–2024 годах планируется потратить огромную сумму – примерно 5 трлн рублей. Несмотря на то, что по отношению к ВВП эта цифра составляет около одного процента, всё равно такие траты необоснованны и серьёзно давят на бюджет.

Нет вопросов к выпуску ОФЗ для реализации конкретных проектов развития, обладающих высокой социальной значимостью (объёмом около 900 млрд рублей). Речь про прорывные инициативы ВЭБ.РФ, "Ростеха", "Автодора", Объединённой авиастроительной корпорации, инвестиции в развитие Крымского полуострова. Финансирование по данным статьям было запланировано на 2023–2024 годы, но в связи с удачной конъюнктурой было перенесено уже на этот год.

Однако объяснить столь агрессивные займы 2022–2024 годов на сегодняшний день не представляется возможным. К Министерству финансов остаётся множество вопросов, на которые пока не даны внятные ответы.

Низкая долговая нагрузка на русскую экономику является одним из наших преимуществ. Между тем продолжение политики активного заимствования средств ведёт к неизбежному нивелированию этой позитивной стороны отечественной экономики. Если обратиться к планам правительства, через три года государственный долг будет составлять почти 21 процент от валового внутреннего продукта. В текущем году, для сравнения, госдолг составлял 17,8 процента от ВВП. При этом на внутреннюю задолженность приходится 80 процентов общего долга.

Что с того?

В самом факте выпуска облигаций федерального займа нет чего-то предосудительного, но при одном условии: если есть понимание, для чего ОФЗ выбрасываются на финансовый рынок. Основными покупателями заёмных бумаг являются государственные банки. Они берут облигации по ставке 7 процентов. Это дорого, даже несмотря на высокий уровень инфляции в этом году (сейчас он колеблется в районе 6,7 процента), поскольку инфляционные показатели постоянно меняются, это непостоянная величина, а ставка не меняется.

В лихие 1990-е Международный валютный фонд (МВФ) протащил в законодательство России норму о том, что облигации федерального займа не может приобретать Центральный банк. Мол, это будет способствовать разгону инфляции. МВФ рассматривает приобретение главным финансовым регулятором ОФЗ как включение печатного станка. Между тем это справедливо лишь для так называемых "вертолётных денег", которые спускаются на текущие расходы, а также решение сиюминутных экономических проблем.

Если же деньги "печатаются" для инвестирования в крупные инфраструктурные проекты, инфляционные риски минимальны (к примеру, по оценке Минэкономразвития, целевое инвестирование 1,6 трлн рублей из Фонда национального благосостояния повлечёт за собой увеличение денежной массы и приведёт к росту инфляции лишь на 0,1 процента).

Таким образом, наращивание задолженности через выпуск ОФЗ может быть обоснованным при соблюдении двух условий:

- Займы осуществляются под конкретные инвестиционные проекты и расходуются целевым образом.

- Доходность выпущенных облигаций является "нерыночно" минимальной. Лучше всего с реализацией этого условия справится прямая покупка ценных бумаг правительства со стороны Центрального банка.

К сожалению, в настоящий момент не выполняется ни одно из вышеназванных условий.